|

|

|

Croda International, Marks&Spencer, Aggreko

|

|

Глава МВФ Кристина Лагард вчера на фоне лугов Вайоминга дала интервью агентству Блумберг, в котором можно отметить некоторые важные моменты. Во-первых, главный вывод, который наверно можно считать лейтмотивом симпозиума в Jackson Hole: Нестандартная монетарная политика сыграла главную роль в том, чтобы помочь экономикам предотвратить сползание в пропасть, но очевидно, что это не может продолжаться вечно. И меры нестандартной политики должны постепенно быть свернуты, и это дело центральных банков решать, на основании каких показателей они это будут делать, но это должно быть скоординировано. Хочу обратить внимание на последние слова. Действия должны быть согласованы. Это подтверждает точку зрения, что план выхода Федрезерва из QE4 существует, и, скорее всего, он был принят еще где-то в июне. Мы не думаем, что все центральные банки должны выходить из стимулирующих мер одновременно. Мы, например, полагаем, что, например, в Европе и Японии еще нужно много сделать, и, что центральным банкам, возможно, еще потребуется продолжить нестандартные меры монетарной политики. В США другая история, поскольку экономика очевидно находиться на пути к восстановлению.  Фактически из уст главы МВФ звучат слова поддержки беспрецедентных действий Абэ по стимулированию экономики. Лагард также считает, что Европе ( имеется прежде всего в виду еврозона) также требуется продолжить стимулирование. Лагард отмечает важность коммуникаций с рынком. I would say that going forward because the signaling effect matters almost more than the actual implementation, the signal has to be very clear. Вербальные интервенции сильнее важнее реальных действий. Я бы сказала, продолжая эту идею, что сигнальный эффект имеет даже большее значение, чем фактическое исполнение, но сигнал должен быть очень четким. В связи с эти она говорит: Вот почему мы отстаиваем ясность, четкость и хорошо налаженные коммуникации с рынком, должное объяснение причин, критериев, показателей, которые будут использоваться для свертывания программы. Относительно восстановления экономики Мы все в глобальном плане уже на пути к восстановлению. Все еще хрупкому, недостаточно сильному и с очень сильной поддержкой нестандартных мер монетарной политики везде, включая еврозону. Последние цифры из еврозоны воодушевляют, но я бы не делала вывод, что все уже закончилось и что проблемы решены. Еще предстоит много сделать. Относительно снижения процентных ставок в еврозоне Мы постоянно говорили, что у ЕЦБ есть пространство для маневра. Но мы также постоянно говорили, что для того, чтобы это было эффективным, банковская система не должна быть столь обремененной и ликвидность должна хорошо перемещаться по системе, чего увы нет. Так что еще предстоит много работы, в особенности в банковской системе. Механизм передачи монетарных воздействий в еврозоне нарушен, и ничего другого не остается в случае ухудшения ситуации, как запускать новые программы LTRO.

|

Игра слов или «птичий язык» Федрезерва Сделаю небольшое отступление и попробую немного расшифровать особый язык членов Комитета по открытым рынкам. Можно назвать его «птичий» язык – как известно, члены Комитета делятся на голубей и ястребов. Чтобы выразить нюансы «голубиного» или «ястребиного» настроя, члены Комитета при формулировки текстов заявления ФОМС и минуток очень тщательно подбирают слова. Если слово «moderate» заменили на слово «modest», то это имеет значение. Числительные на «птичьем языке» Феда Особенно важно понимать различие между словами, обозначающими различное число участников Комитета. А именно между словами «few», «several», «a number». Есть еще «some», но это, по-моему, то же самое, что «several». Итак, «few» - означает несколько, - в смысле немного. «several» тоже означает несколько, но это больше, чем«few» , «a number» - означает некоторое (определенное) число, тоже в принципе – несколько, но это больше, чем «several». Если попытаться выразить это примерно в цифрах, то «few» - это два, «several» - это 2-4 члена ФОМС, а «a number» - это 4-6 членов ФОМС. Продолжение темы следует...

|

|

Перечитав еще раз внимательно минутки Федрезерва от 21 августа, я хочу обратить ваше внимание на наиболее важные тезисы в этих минутках. Самый важный тезис First, almost all participants confirmed that they were broadly comfortable with the characterization of the contingent outlook for asset purchases that was presented in the June postmeeting press conference and in the July monetary policy testimony. Under that outlook, if economic conditions improved broadly as expected, the Committee would moderate the pace of its securities purchases later this year. And if economic conditions continued to develop broadly as anticipated, the Committee would reduce the pace of purchases in measured steps and conclude the purchase program around the middle of 2014. В переводе: Во-первых, почти все участники подтвердили, что они в общем плане согласны с характеристикой условий продолжения покупок активов, которая была представлена на прессконференции, последовавшей за июньским заседанием ФОМС, а также на июльском выступлении в конгрессе. Согласно этой точке зрения, если экономические условия в целом улучшаться согласно ожиданиям, Комитет уменьшит объем покупок позднее в этом году. Если экономические условия будут продолжать улучшаться согласно ожиданиям, Комитет будет постепенно уменьшать объем покупок и завершит программу примерно в середине 2014. Почти все – это означает за исключением 1-2. Один из противников сворачивания программы QE хорошо известен – это президент ФРБ Сент-Луиса Джеймс Буллард. Буллард – это меньшевик, но не диссидент. Он всегда выступает против того, что делает Федрезерв в текущий момент, но при этом всегда голосует «за». Хорошо помню, как он выступал против запуска программы QE. На тот момент это была программа QE2. Сейчас он выступает против сворачивания нынешней программы стимулирования, когда «почти все» выступают «за». Есть ли кто-то еще «против» среди голосующих членов ФОМС? – Я не знаю. «Торопиться не надо, мы можем подождать». В пятницу, кстати, Джеймс Буллард дал интервью агентству Блумберг, где он еще раз подтвердил свою позицию. Инфляция снижается, мы получили ряд смешанных данных по экономике, так что следует быть осторожными, - заявил Джеймс Буллард.. Я не хотел бы предначертывать предстоящее заседание, но я полагаю, что мы хотим еще выиграть время, оценить, что происходит в экономике, прежде чем предпринять следующий шаг. Буллард отметил, что рынок труда чувствует себя лучше, чем год назад, но рост ВВП все еще слаб. Полагаю, что именно интервью Булларда в пятницу помешало росту американского доллара. Если бы не выступление, EUROUSD мог бы еще в пятницу уйти ниже 1,33. НО так думает Буллард, а большинство членов ФОМС полагаю, что думают иначе и считают, что сворачивание QE можно потихоньку начинать уже в сентябре. Все идет по плану Другая важная фраза из минуток Федрезерва: A number of participants mentioned that, by the end of the intermeeting period, market expectations of the future course of monetary policy, both with regard to asset purchases and with regard to the path of the federal funds rate, appeared well aligned with their own expectations. В переводе: Некоторое число участников отметило, что к концу периода между заседаниями, рыночные ожидания будущей монетарной политики, - как в отношении покупок активов, так и отношении движения ставки по федеральным фондам, оказались вполне в соответствии с их собственными ожиданиями. Таким образом, все идет по плану. И хотя ... некоторые участники считают, что в результате последних событий на финансовых рынках, в общем и целом произошло существенное ужесточение условий на финансовых рынках, отражая рост долгосрочных премий, и они выразили опасения, что более высокие уровни долгосрочных процентных ставок могут стать существенным фактором, который будет сдерживать рост расходов и экономический рост. Другие считают, что беспокоиться не надо, поскольку рост рынков акций и облечение стандартов банковского кредитования в значительной степени компенсирует рост долгосрочных процентных ставок. А также некоторые считают, что последние события были даже позитивны для рынков, поскольку привели к сокращению некоторых чрезмерных спекулятивных позиций и увеличению беспрецедентно низких премий за риск ( здесь имеется в виду рынок долгосрочных US Treasuries). Реакция рынка оказалась чрезмерной, что вполне естественно, поскольку рынок долгосрочных US Treasuries в последние полтора года обрел очертания пузыря активов. Таким образом, Фед тестировал реакцию рынка на будущие реальные действия. Еще раз хочу отметить идею, высказанную мной в одной из прошлых статей: Фактически, я полагаю, что уже в настоящий момент мы имеем доходность долгосрочных US Treasuries, которая соответствует моменту не начала а полного завершения Федрезервом программы покупок. Это странно, но рынки так устроены. Ожидания практически всегда на 100% отыгрывают предстоящее событие. Ожидания свертывания QE отыграны пока только рынком облигаций, но не рынком акций.

|

|

Согласно утверждениям Федрезерва, количественное смягчение способствует снижению процентных ставок и стимулирует участников на покупку рискованных активов. Если покупка рискованных активов действительно проявляется в полной мере, то с процентными ставками получается, что теория, описанная в академических учебниках, не работает. В действительности, процентные ставки снижались в периоды, когда Федрезерв приостанавливал свои покупки, а в периоды проведения программ стимулирующих мер путем покупки облигаций процентные ставки росли. Это обстоятельство характеризуют следующие два графика. На первом из них показано поведение индекса S&P500 в периоды количественного смягчения..

На втором показана доходность 10-летних US Treasuries в те же периоды.

Предстоящее сокращение программы покупок ( Taper) представляет риск для акций Таким образом, предстоящее в сентябре начало свертывания программы QE4 представляет главный риск для рынков акций, а не для рынков государственных облигаций, и нынешний рост процентных ставок неправильно связывать с началом завершения Федрезервом программы покупок активов. О причинах роста процентных ставок мы поговорим в другой статье, а здесь хочу отметить, что американский фондовый рынок уже начал отыгрывать предстоящее сокращение программы QE. Но, если программу предполагается завершить к лету 2014 года, то потенциал для будущего падения остается еще очень велик.

|

|

Поздравляем! На следующей неделе победителем будет опять седьмой, но уже по лучшей доходности. Тыкайте и получайте!)

|

|

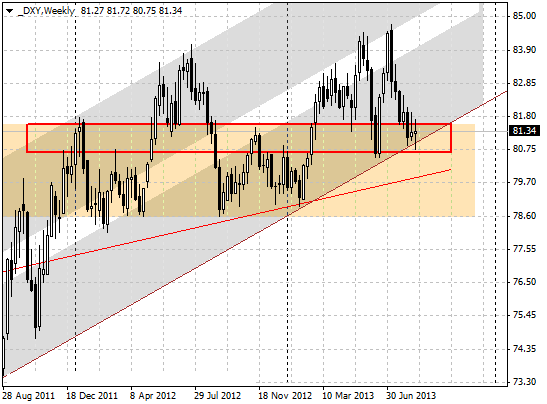

Несколько месяцев назад, где-то в начале марта, я для лучшего обзора технической картины нарисовал несколько простеньких линий на недельном графике индекса доллара. В тот момент я ждал коррекцию после длительного роста доллара, но получили мы флет с признаками снижения. В общем, коррекция состоялась, но совсем не та, которую я ждал. А затем последовал мощный выброс вверх и только после этого случился неплохой обвал. Самое интересное для рассмотрения текущей ситуации заключается в том, что обвал был остановлен нижней границей канала. Сейчас мы опять там же. Красная зона - район исторических разворотов. Напрашивается простой вывод: работать на отскок. Примитивно, но может получиться красиво. Есть возможность запросто развернуться вниз при ошибке. Несколько месяцев назад, где-то в начале марта, я для лучшего обзора технической картины нарисовал несколько простеньких линий на недельном графике индекса доллара. В тот момент я ждал коррекцию после длительного роста доллара, но получили мы флет с признаками снижения. В общем, коррекция состоялась, но совсем не та, которую я ждал. А затем последовал мощный выброс вверх и только после этого случился неплохой обвал. Самое интересное для рассмотрения текущей ситуации заключается в том, что обвал был остановлен нижней границей канала. Сейчас мы опять там же. Красная зона - район исторических разворотов. Напрашивается простой вывод: работать на отскок. Примитивно, но может получиться красиво. Есть возможность запросто развернуться вниз при ошибке.

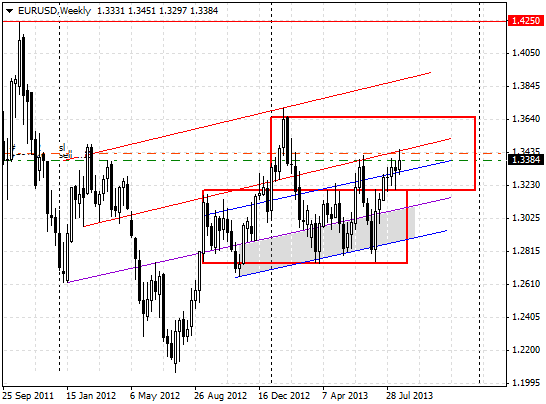

Картинку в евро я расписываю практически в каждом обзоре. Недельный график в простейшими построениями я уже публиковал не раз, и в последний раз я отметил одну из линий как причину для своевременных продаж. Линия и продажи сработали. Пока суммарно продажи закрылись по стопам в безубытке. После окончания сегодняшнего роста я снова продал и перенесу позицию через выходные.

Фунт. Тоже неплохая ситуация для покупок доллара. Оранжевая толстая линия прочерчена не просто так, это длинная трендовая, цепляющая низы января 2009 года и все остальные минимумы. Линия в феврале пробита вниз и в этом году мы практически не превышали надолго точку пробоя. Если смотреть на горизонтальные исторические уровни, то виден новый торговый диапазон 1.4800 - 1.5750, и мы находимся возле верхней границы. В принципе неплохая обстановка для продаж в среднесрок. Всегда есть вероятность ошибки, но как раз здесь горечь от ошибки можно свести к минимуму.

Мирошниченко Михаил (consortium) Примечания. — Обзоры не являются рекомендациями к торговым операциям. — Прежде чем делать выводы по конкретной статье, загляните в предыдущие, может быть там есть объяснение моих действий сегодня. — Все графики в публикации сняты с малых рабочих счетов. На них повторены ордера с основных счетов с задержкой по времени.

|

Инвестиционные идеи по рынку США

|

|

|

|