|

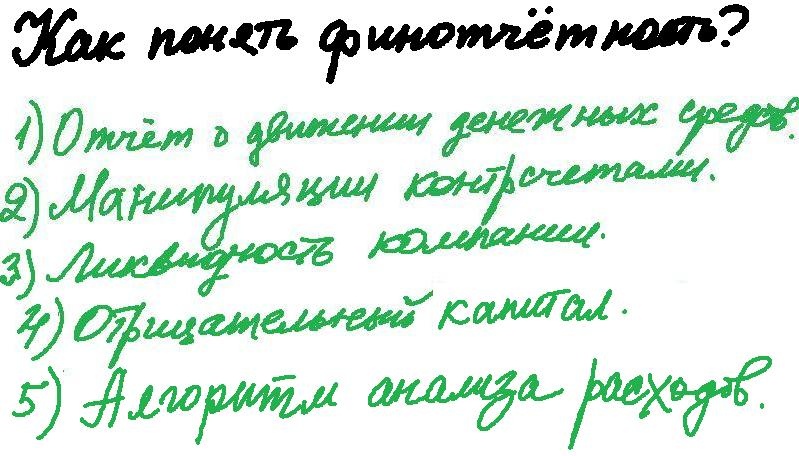

В этом посте мы ответим на вопрос о том, какие поводные камни надо видеть в финансовой отчетности компании, акции которой торгуются на NYSE и NASDAQ.

Что отражается в отчете о движении денежных средств? Операции, инвестиции и финансы с точки зрения бухгалтеров В операционные денежные потоки входят продажи продукции, её себестоимость, налог на прибыль, изменение краткосрочных активов и обязательств (оборотного капитала). Сюда же относятся выплата процентов по долгу.В инвестиции входит покупка-продажа внеоборотных аактивов, включая заводы, машины и оборудование, и ценных бумаг других компаний, включая акции и долговые обязательства. Если мы имеем дело не с банком, то есть тут и полученные проценты по чужим долгам. Между прочим, машины – это для бухгалтеров нематериальный актив, я не шучу! В финансовой части мы должны видеть выпуск или обратный выкуп привилегированных и обыкновенных акций, а также выплату основной части долга и дивидендов. Как увидеть занижение расходов в контрсчетах? С точки зрения бухгалтерии, у каждого актива и обязательства, дохода и расхода должен быть свой счёт. План счетов намного сложнее отчёта по прибыли! Например, средства со счетов к получению списываются на контрсчёт резерва на безнадёжные долги. Есть ещё контрсчета накопленной амортизации, куда списываются внеоборотные активы, попутно с расходом на амортизацию, а также контрсчета возврата и резерва под уценку товаров (куда списывается стоимость реализации). Конечно, это не полный список. Инвестиции могут увеличиваться за счёт нереализованного дохода от портфеля ценных бумаг или процентного дохода. Расходы по арендной плате вырастают за счёт предоплаты по аренде. Ко всему прочему со счёта запасов, как правило, списывается себестоимость продукции, а выручка часто выглядит как счета к получению. Не говоря уже о том, что расходы на зарплату могут выглядеть как задолженность по её выплате, а расходы по процентам начисляются путём увеличения задолженности по ним. Задача со звёздочкой: не спутать активы и пассивы у банков, для которых наши кредиты – это активы, а наши депозиты – обязательства. Надо учесть, что предоплата счёта (актив) и нереализиванная выручка (пассив) возникают до поставки продукции покупателю. При переводе средств позже возникновения задолженности возникает пассивный счёт к оплате, а при отгрузке продукции до выставления счёта – актив в виде продаж, за которые ещё не выставлены счета. Слишком большая нереализованная выручка, как ни странно, должна настораживать, ведь неизвестно, сможет ли компания поставить товар на полученную сумму? Во время кризиса доткомов компании занижали убытки, активно используя резервы и предоплату, и капитализировали некоторые статьи, уменьшая операционные расходы. Эти манипуляции выявляются, если использовать при анализе каждого движения денег Т-счета, у которых два компонента: дебет и кредит, причём у активов дебет увеличивает денежные средства, и кредит — уменьшает, а у обязательств и капитала дебет – это отток, а кредит – приток денег. При увеличении уставного капитала дебетуются активы в виде денежных средств, и кредитуется уставной капитал. При получении займа будут дебетоваться деньги и кредитоваться займы. А при расходах на рекламу будут кредитоваться наличные средства и дебетоваться расходы. Дебет = кредиту, всегда, для проверки этого правила составляется проверочный баланс, из которого формулируются баланс и отчёт о прибылях и убытках. Как определить ликвидность компании? Неосязаемые ценности, заводы и цеха, машины и оборудование, вложения в ценные бумаги других компаний объединяет то, что всё это внеоборотные активы. При этом оборотными считаются активы, которые могут быть обменены на денежные средства в течение меньше чем года. К ним могут относиться товарно-материальные запасы, счета к получению и денежные средства, а также инвестиции, которые возвращаются меньше чем за квартал. В случае оплаты авансом в оборотные обязательства входят нереализованные поступления с клиентов, которые уже проплатили непоставленную продукцию. К активам относятся, например, предоплата за услуги других компаний, а при оплате аренды и страховой депозит. Текущая ликвидность компании = оборотные средства к оборотным обязательствам. Отрицательный акционерный капитал Нераспределённая прибыль на конец периода = Нераспределённая прибыль на начало периода + выручка – расходы – дивиденды. Акционерный капитал может быть негативным, если: 1) компания переносит на следующие периоды обязательства, возникшие из-за убытков в предыдущие периоды; 2) компания берёт необеспеченный кредит, 3) разница валютных курсов оказывается резко негативной, 4) неосязаемые ценности подвергаются существенной переоценке в сторону понижения. Даже если у компании негативный счёт капитала, она может продолжить выплату дивидендов, получение кредитов, выпуск ценных бумаг, если удовлетворяет другим минимальным требованиям законодательства. Алгоритм анализа расходов компании Алгоритм анализа расходов компании Вопрос к читателям Smart Lab: У компании следующие показатели: -обязательства на конец года 100000 евро, -уставной капитал на конец года – 50000 евро, -нераспределённая прибыль на начало года – 60000 евро, -продажи за год — 50 тысяч евро, оплата производится в течение 30 дней после отгрузки продукции, -счёт выставляется через 10 дней после продаж, за последние 10 дней до конца периода компания продала продукции на 10 тысяч евро, -себестоимость продукции – 40 тысяч евро, -расходы за год – 43 тысячи евро. В декабре компания получила 300 евро в виде депозита за производство продукции, которую отгрузит в следующем году. С января следующего года компания переезжает из своего помещения в съёмный бизнес-центр, где арендует маленький офис. 1200 евро внесено в качестве предоплаты за аренду, в том числе 400 евро депозита, 400 евро за январь следующего года и 400 евро за февраль следующего года. 1.Чему равны общие активы компании? 2.Как на конец года изменились активы компании за счёт арендной платы? 3.Как продажи повлияли на активы компании? 4.Как на балансовый отчёт повлияет получение средств за ещё не поставленную продукцию? Можно ли считать это доходом, который заработан, но не получен? 5. Какова сумма претензий на активы компании, которые будут удовлетворены в последнюю очередь? 6. Как компания должна отразить продажи за последние 10 дней до конца финансового периода? Оригинал: http://utmagazine.ru/posts/2661-analiz-finansovoy-otchetnosti-s-zadaniem.html В предыдущем посте мы рассказывали о том, с чего начать анализ финансовой отчётности. |

| ||||

Поиск котировок:Например: Газпром

|

|