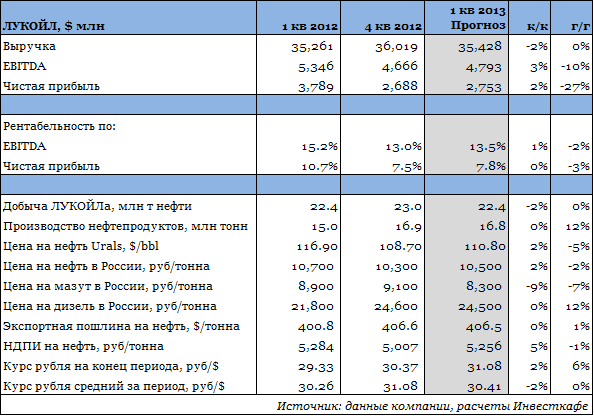

ЛУКОЙЛ во вторник, 28 мая, опубликует отчетность по US GAAP за 1-й квартал 2013 года и проведет конференц-звонок с инвесторами и аналитиками. Результаты не должны существенно отличаться от тех, которые были отражены в отчетности за октябрь-декабрь 2012-го. По моим прогнозам, выручка компании составит $35,43 млрд.

На ее размер должно повлиять сезонное сокращение добычи нефти компанией. Если в 4-м квартале 2012 года ЛУКОЙЛ добыл порядка 23 млн тонн нефти, то добыча в 1-м квартале 2013 года снизится примерно на 2% и составит около 22,4 млн тонн. Объем переработки не должен существенно сократиться. В то же время на выручку должен благоприятно повлиять рост цен на нефть в размере около 2% квартал к кварталу. Если в последнем квартале 2012 года средняя цена на экспортный сорт нефти Urals составила $108,7 за барр., то в с января по март текущего года она выросла до $110,8 за барр. Аналогичная динамика наблюдалась и с внутренними ценами на нефть. Что касается цен на светлые нефтепродукты, то снижение в среднем составило 1-2%.

Экспортная пошлина в 1-м квартале 2013 года осталась на прежнем уровне из-за наличия временного лага с изменением цен на нефть. Однако на рост издержек существенно повлияет рост НДПИ на нефть: на 5% в отчетном периоде, до 5,256 руб за тонну по сравнению с 5,007 руб. за тонну кварталом ранее. На отчетность также окажет воздействие существенный рост акцизов на нефтепродукты. Что касается других неконтролируемых издержек, то здесь стоит отметить рост тарифов на транспортировку нефти и нефтепродуктов ж/д транспортом в среднем на 7% с начала года.

В 1-м квартале текущего года еще действовали налоговые льготы на месторождения Каспия. Более стабильные уровни добычи на месторождении им. Корчагина должны снизить негативное влияние роста налоговой нагрузки на компанию. Сильный сегмент переработки и эффективная работа ЛУКОЙЛа на внутреннем и международном рынках нефтепродуктов в прошлом помогли компании показывать результаты лучше рынка. Обладая существенными перерабатывающими мощностями в 1-м квартале этого года, ЛУКОЙЛу по-прежнему выгоднее направлять нефть на переработку, нежели экспортировать сырую нефть. В результате я прогнозирую рост EBITDA квартал к кварталу на 3%, до $4,80 млрд. Чистая прибыль за период составит $2,75 млрд, что на 2% выше значения 4-го квартала 2012 года.

В выходящей отчетности наибольший интерес представляют операционные данные по объемам добычи нефти по регионам России и по объемам добычи газа за рубежом. Также важным показателем станет динамика капитальных затрат в начале этого года. В ходе конференц-звонка я рассчитываю получить прогноз по CAPEX на текущий год, а также комментарии относительно планов по увеличению дивидендов.

Целевая цена по акциям ЛУКОЙЛа составляет 2815 руб., что подразумевает потенциал роста в 41% и рекомендацию «покупать».