Этим исследованием Инвесткафе инициирует покрытие ОАО «Лукойл». Модель оценки акций компании говорит о том, что потенциал их роста ограничен и составляет 13% от текущих цен. Рекомендация Инвесткафе по обыкновенным акциям Лукойла — «держать», целевая цена — $66,9.

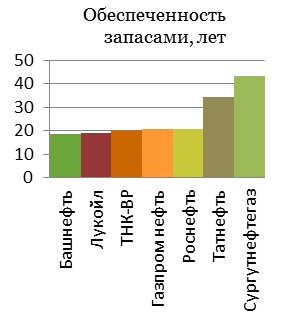

Присутствие американского партнера ConocoPhillips в акционерном капитале Лукойла долго сдерживало перспективы группы по восполнению ресурсной базы в России. После ухода ConocoPhillips для российской компании упростилась ситуация с доступом к месторождениям внутри страны, однако к этому времени по-настоящему хороших неразработанных месторождений в России уже практически не осталось. В дальнейшем Лукойл рассчитывает значительно пополнить запасы за счет включения доли иракской Западной Курны-2 (Лукойл: 56,25%) и других месторождений как в России, так и за рубежом. Геологические запасы нефти на иракском месторождении оцениваются в 2,05 млрд тонн. Но добыча в Ираке начнется не раньше 2013 года, и пока возможности восполнения ресурсной базы в России по-прежнему ограничены, а многие международные проекты находятся на ранней стадии разработки.

Тем временем Лукойл изо всех сил пытается разрешить основную на данный момент проблему, заключающуюся в том, чтобы стабилизировать падающую добычу на родине. Западносибирские месторождения группы, обеспечивающие более половины добычи нефти в России, в большинстве своем находятся в стадии истощения. Добыча в регионе в 2010 году сократилась на 4%, но в дальнейшем компании удастся сократить темпы ее снижения до 2%, и Лукойлу необходимо принимать меры по стабилизации добычи нефти на них, а также на месторождениях в других регионах. Ввод новых месторождений и применение методов повышения нефтеотдачи пластов пока позволили лишь сократить темпы падения добычи в России. Добыча у зарубежных проектов компании в 2005-2010 годах росла с CAGR 10%, но их доля в общем объеме в 2010 году составила всего 6,5%.

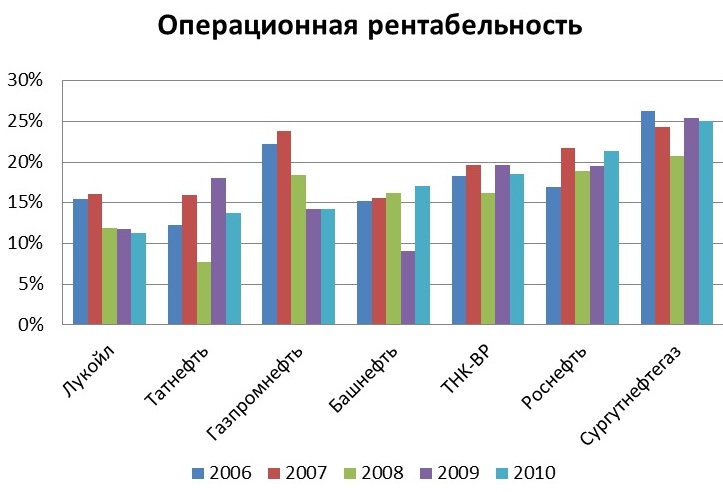

Вдобавок ко всему компания демонстрирует один из самых низких уровней рентабельности в отрасли. Притом что Лукойл занимает последние места по показателям рентабельности среди нефтяников РФ, снижается и маржа его деятельности. По сравнению с 2009-м рентабельность по EBITDA сократилась в 2010 году более чем на 3%. Однако я убежден, что Лукойлу удастся в дальнейшем увеличивать рентабельность, хотя и крайне медленно. Так, рентабельность по EBITDA к 2020 году достигнет 15%.

Как известно, основной проблемой для нефтяников в России является чрезмерное налоговое бремя. В 2010 году эффективная ставка налога на прибыль Лукойла составила лишь 18,3%. Таким образом, налоговая нагрузка Лукойла в целом значительно меньше, чем у конкурентов. В прогнозном периоде эффективная ставка налога на прибыль Лукойла будет составлять около 20%, что на 5% ниже, чем у Роснефти, которая является лидером отрасли по рентабельности. Лукойлу удается достичь этого за счет того, что большая часть активов компании находится за пределами РФ. В то же время российские компании группы не стали исключением из общего правила: им пришлось выплатить в 2010 году 49% от выручки в виде налогов. Введение новой системы налогообложения «60-66-90» будет выгодно компании и приведет к росту прибыли более чем на $500 млн.

Подводя итоги, отмечу, что бывшему лидеру страны по добыче Лукойлу приходится мириться с ее падением в Западной Сибири и с ограничениями по доступу к недрам на родине. В связи с этим компания собрала едва ли не самый обширный портфель иностранных проектов. Начать добывать нефть за рубежом и получать выгоду от этих проектов удастся лишь в перспективе нескольких лет. Думаю, как только Лукойл решит проблему резко снижающейся добычи на основных активах, — а это ему под силу, — инвесторы взглянут на бумаги компании с большим интересом. Пока же рекомендация — «держать» с целевой ценой $66,9 за обыкновенную акцию, что подразумевает потенциал роста в 13% от текущих котировок.

Доступ к полной версии исследования по Лукойлу можно получить здесь: