|

|

|

ООО «СДЭК-Глобал» оказывает услуги по доставке грузов различным категориям клиентов, а именно: корпоративным клиентам, интернет-магазинам, частным клиентам. Офисы компании и партнеров расположены в 37 странах мира. Количество активных клиентов в 2023 году составило порядка 9,3 млн, а количество отправлений превысило 109 млн. Об итогах финансово-хозяйственной деятельности за 2023 – в материале. Платформа «СДЭК» объединяет 4 754 пунктов выдачи заказов (ПВЗ)/офисов по всему миру, которые работают как единая система. Также компания активно развивает сеть постаматов – по состоянию на 31.12.2023 г. их количество составило 3 874 шт. Общее количество ПВЗ и постаматов по итогам года – 8628 шт. Количество активных клиентов в 2023 году – 9 268 664, количество отправлений - 109 069 577. Развитие эмитента продолжает позитивно отражаться на операционных показателях сервиса СДЭК - ежесуточное количество отправлений по итогам 2023 года существенно возросло.

Основным сегментом, генерирующим наибольший вклад в оборот сервиса, продолжает оставаться направление B2C / Фулфимент*, доля которого в общих заказах за последние 5 лет не опускается ниже 75%, а в отчетном периоде составила 77% или 84 млн шт.

Ключевые финансовые показатели эмитента также продолжают демонстрировать высокую положительную динамику. Выручка эмитента за 12 мес. 2023 года увеличилась на 36,4% к АППГ и зафиксирована на уровне 34 330,2 млн руб. Также уверенный рост демонстрируют все показатели прибылей: операционная и чистая прибыли увеличились на 61,1% и 43,2% соответственно по итогам 2023 г.

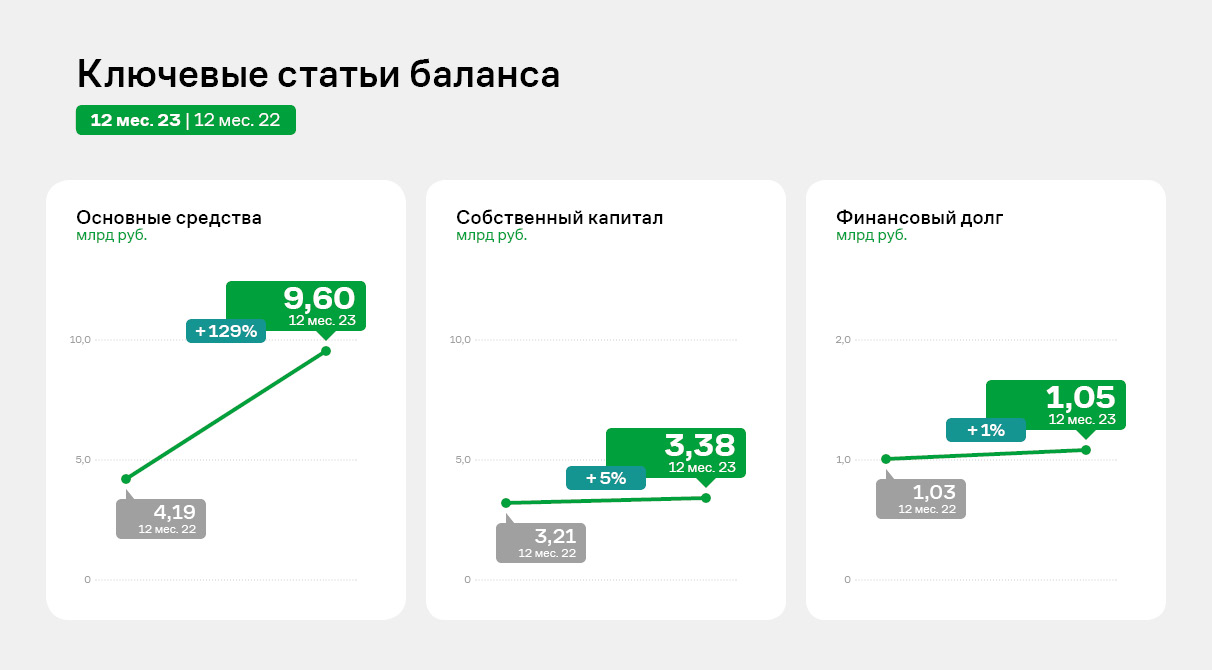

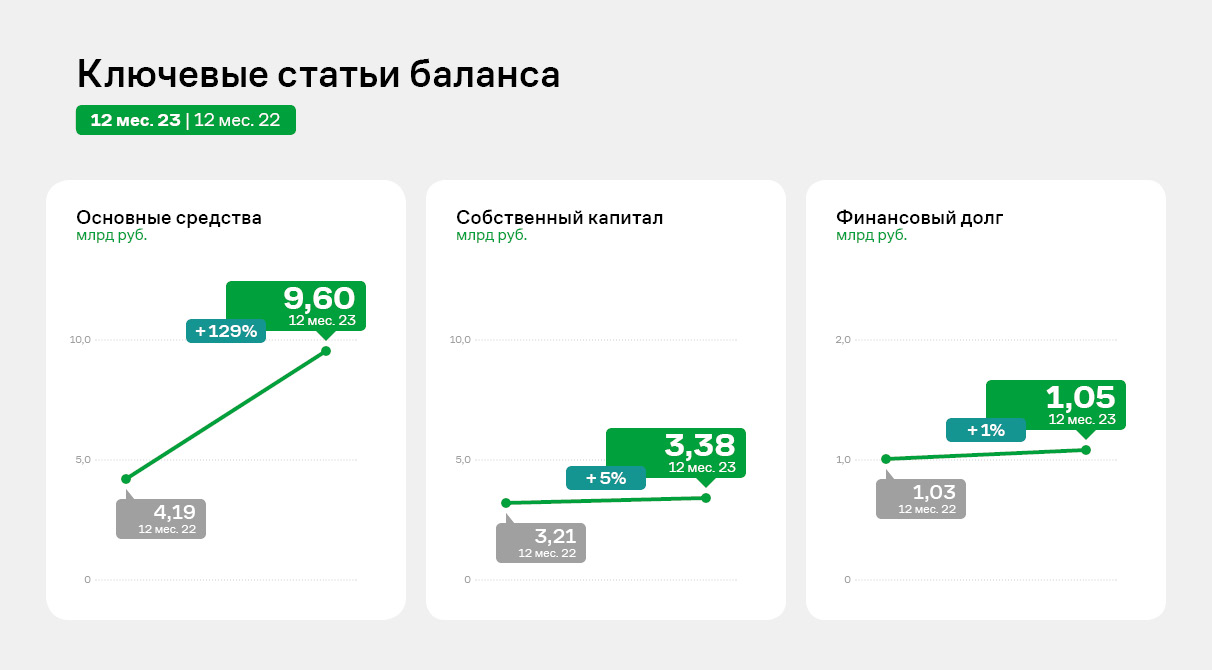

Основные статьи баланса продолжают показывать позитивную тенденцию: при несущественном росте величины финансового долга (на 1,4%) умеренно увеличился собственный капитал компании (на 5,3%) и составил 3 382,5 млн руб. В результате чего показатели долговой нагрузки продолжают находиться на своих исторических минимумах.

В 2023 году компания активно развивалась по многим направлениям: Сеть партнеров эмитента: в 2023 году количество партнеров компании составило 3078, увеличившись на 769. Всего в 2023 году открыто 979 офисов «СДЭК», из них 774 — в России, 138 представительств в странах СНГ и 67 офисов в дальнем зарубежье. Общее количество территориальных управлений эмитента составило 28, из них 26 – в РФ, 1 в Китае и 1 в Казахстане. Обработка отправлений: В 2023 г. посредством сервиса эмитента было совершено 109 069 577 отправлений. Компания «СДЭК» впервые в России внедрила роботизированную систему сортировки отправлений, емкостью до 4000 отправлений в час, увеличив производительность более чем на 30%. Результаты работы по улучшению клиентского опыта: усилена ответственность компании за нарушение сроков доставки; срок рассмотрения претензий сократился на 30%, а количество жалоб по наиболее частым проблемам на ПВЗ (очереди, оплата СБП) уменьшилось в три раза. Новые направления: запущен сервис CDEK recommerce (перепродажа восстановленной техники), CDEK Media (реклама на мониторах в пунктах выдачи заказов СДЭК) и cashback-сервис CDEK Bonus. Для партнеров компании запущен портал pfr.cdek.ru, а также служба маркетинговой поддержки новых офисов. * - Доставка посылок от интернет-магазинов физическим лицам

|

|

Инвестиционная компания «Юнисервис Капитал» стала партнером Первого Дальневосточного форума финансовых рынков. На мероприятии, посвященном возможностям МСП региона на бирже, руководитель департамента DCM Александр Павлов рассказал о перспективах привлечения средств для бизнеса через облигационные выпуски и первичное размещение акций. Форум прошел 18 апреля во Владивостоке и объединил более 250 участников — представителей ЦБ РФ, органов власти, профессиональных участников рынка ценных бумаг и бизнес-сообщества. Мероприятие организовано Ассоциацией участников рынка облигаций и финансирования МСП (АУРОФ) при поддержке Правительства Приморского края, Банка России и общероссийской общественной организации «Опора России».

Александр Павлов стал спикером сессии «Путь бизнеса на рынок ценных бумаг. Выпуск облигаций и выход на IPO. Льготы и субсидии для бизнеса». В ходе доклада эксперт рассказал о том, как бизнес может построить свой путь на биржу, что важно учитывать при формировании инвестиционной программы и как размещение облигационного выпуска может стать платформой для выхода на рынок акционерного капитала. Модерировал сессию исполнительный директор АУРОФ Николай Леоненков. «Как было отмечено в ходе выступлений на форуме, сегодня в Приморье насчитывается более 500 компаний с выручкой свыше 1 млрд рублей, соответственно, перспективы появления новых имен на фондовом рынке весьма значительные. Об интересе бизнеса к альтернативным инструментам финансирования лучше всего свидетельствует полный зал участников форума, насыщенная программа и вовлеченность аудитории в дискуссию. Выражаем признательность коллегам за приглашение и организацию полезного и актуального мероприятия, направленного на развитие финансовых инструментов для бизнеса», — комментирует Александр Павлов. Цель «Первого Дальневосточного форума финансовых рынков» — продемонстрировать деловому сообществу Дальневосточного федерального округа возможности развития бизнеса и привлечения финансирования при помощи рынка ценных бумаг с примерами успешных практик, в том числе предприятий Дальнего Востока, дебютировавших на рынке в 2023 году. Спикерами форума выступили эксперты ПАО Московская Биржа, представители рейтинговых агентств, профессиональных участников рынка ценных бумаг и первые лица эмитентов.

|

|

Событие, на которое следует обратить внимание сегодня: 16:45 GMT+3. USD - Композитный индекс PMI USDJPY:

Японская иена (JPY) растет против своего американского коллеги во время азиатской сессии во вторник и восстанавливает большую часть потерь предыдущего дня до свежего 34-летнего минимума, хотя любое значимое восстановление все еще кажется недостижимым. Инвесторы остаются начеку на фоне предположений, что японские власти вмешаются в ситуацию, чтобы поддержать национальную валюту, что, в свою очередь, оказывает определенную поддержку иене. Однако потенциал роста кажется ограниченным на фоне ожиданий, что разница в ставках между США и Японией будет сохраняться еще некоторое время. Банк Японии (BoJ) заявил, что не торопится с нормализацией политики и, как ожидается, подождет до октября, прежде чем снова повышать процентные ставки. Инвесторы, напротив, сокращают свои ставки на снижение процентных ставок Федеральной резервной системой (ФРС) на фоне застойной инфляции. Ястребиные ожидания ФРС, тем временем, поддерживают рост доходности казначейских облигаций США и продолжают оказывать поддержку доллару США (USD). Кроме того, ослабление напряженности на Ближнем Востоке должно сдержать рост безопасной японской йены и послужить попутным ветром для пары USD/JPY. Торговая рекомендация: Торгуем в канале 154.20-154.85 на отскоках от уровней. Наша компания предоставляет возможность получать доход не только с Вашей торговли. Привлекая клиентов в рамках партнерской программы, Вы можете получить до 30 долларов за лот! Больше аналитической информации Вы можете найти на нашем сайте

|

|

Редомициляция - неоднократно затрагиваемая тема, как на моём канале, так и в новостном пространстве в этом году. Простыми словами, редомициляция - это процесс смены юрисдикции компании (в нашем случае, компании делают перерегистрацию в РФ), что делает компанию более привлекательной для инвесторов. Что же такого даёт нам эта самая редомициляция? 1. Дивиденды. Компания сможет выплачивать дивиденды - а это очень любят наши инвесторы. И только из-за этой причины новость про редомициляцию может унести бумагу наверх. 2. Инфраструктурные риски. Не будем тут надолго задерживаться, просто обозначим момент, что их становится меньше, так как компания будет находится в юрисдикции своей же страны. 3. Ну, и ещё один плюс, который, так скажем, можно прочувствовать в моменте - это рост бумаг на новостях о этой самой редомициляции. Бумага после этой новости может смотреться классно, как в моменте, так и в среднесрочной перспективе. Итог. Тренд на редомиляцию в этом году очень актуален и даёт возможность заработать инвестору, как в среднесроке (на новостях), так и в долгосрочной перспективе (бумага может начать платить стабильные дивиденды). Скорее всего, в последующем данный "тренд" пойдёт на спад, поэтому, момент для заработка нужно ловить именно в этом году (тем более, что многие компании уже объявили об этой процедуре).

ТГ КАНАЛ - INVESTLOL

|

|

Селигдар раскрыл консолидированную финансовую отчетность по МСФО за 2023 г. См. таблицу: https://bf.arsagera.ru/seligdar/ Совокупная выручка компании продемонстрировала рост на 61,2% до 56 млрд руб. Ключевое направление компании – добыча драгоценных металлов – увеличило выручку на 56,2% на фоне роста объема продаж золота до 8 060 кг (+6,2%), а также расчетных цен реализации на 47%. Помимо этого, в отчетном периоде компания реализовывала золото, приобретенное у третьих лиц в объеме 1 322 кг. Выручка по данному направлению составила 6,2 млрд руб. Доходы сегмента по реализации олова, меди и вольфрама поддержали рост ключевых доходов компании, увеличившись на 4,7% до 6,3 млрд руб., что было обусловлено небольшим ростом объемов производства (+3,5%) и цен на продукцию (+1,1%). Прочая выручка (главным образом, услуги по добыче руды) сократилась на 10,6%, составив 1,8 млрд руб. Затраты компании увеличились на 68% до 51 млрд руб. Обращает на себя внимание существенный рост расходов на сырье и материалы (+35,4%, 7,4 млрд руб.), электроэнергию (+16,8%, 3,5 млрд руб.), затрат на уплату налога на добычу полезных ископаемых (+68,7%, 2,5 млрд руб.), амортизационных отчислений (+71,9%, 5,0 млрд руб.), а также появление в отчетном периоде себестоимости реализации золота третьих лиц в размере 5,6 млрд руб. Одновременно отметим, что в отчетном периоде компания отразила рост коммерческих и административных расходов до 5,6 млрд руб. (+9,9%), амортизации лицензий до 4,7 млрд руб. (+63,4%), а также двукратный рост прочих расходов, составивших 3,5 млрд руб. При этом убыток от владения доли в ассоциированной компании – АО «Лунное», созданной для разработки одноименного золотоуранового месторождения, составил 16,3 млн руб. против прибыли в размере 71,9 млн руб. годом ранее. В результате операционная прибыль увеличилась на 13,6% , составив 4,9 млрд руб. В блоке финансовых статей возросшие с 3,5 млрд руб. до 5,6 млрд руб. расходы на обслуживание долга в размере 61 млрд руб. были усилены внушительными отрицательными курсовыми разницами в размере 14,4 млрд руб. против положительной величины 2,8 млрд руб., полученной год назад на фоне переоценки обязательств, номинированных в золоте, в условиях роста рыночной цены золота в долларах и девальвации рубля. При этом доход от операций с финансовыми инструментами многократно сократился до 93 млн руб. В итоге чистый убыток Селигдара составил 10,9 млрд руб. против прибыли годом ранее. По итогам вышедшей отчетности мы повысили прогноз выручки компании на фоне растущих цен на золото и увеличивающихся объемов продаж. При этом прогноз по чистой прибыли был понижен в связи с ухудшением операционной рентабельности, ростом финансовых расходов, а также вероятной очередной отрицательной переоценки обязательств, номинированных в золоте. В результате потенциальная доходность акций компании сократилась. См. таблицу: https://bf.arsagera.ru/seligdar/ Акции компании обращаются с P/BV 2024 около 3,3 и не входят в число наших приоритетов. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

Компания X5 Retail Group представила отчетность за 1 кв. 2024 г. См. таблицу: https://bf.arsagera.ru/x5_retail_group_nv/itogi... В отчетном периоде количество магазинов увеличилось на 14,4% до 24 884 штук, главным образом за счет магазинов «Пятёрочка» (+285 шт.) и «Чижик» (+116 шт.). Общая торговая площадь увеличилась на 12,3%, достигнув 10 336 тыс. м2. Компания продолжает развивать каналы онлайн-продаж в виде сервисов «5Post», «Vprok.ru Перекресток», «Много Лосося» и экспресс-доставки – продажи в диджитал-сегменте увеличились на 81,7% до 46,5 млрд руб. и составили 5,3% от совокупной выручки X5 (3,7% годом ранее). Общие доходы компании выросли на 27,3% до 886,2 млрд руб. на фоне роста числа магазинов и сопоставимых продаж на 14,8% за счет увеличения трафика на 2,9% и среднего чека на 11,6%. Отдельно отметим кратный рост выручки жестких дискаунтеров «Чижик» до 45,6 млрд руб. на фоне активного развития этого формата магазинов. Валовая прибыль увеличилась на 27,1% и составила 212,6 млрд руб., при этом валовая маржа осталась на уровне 24,0%. Увеличение расходов на логистику и транспортных расходов было компенсировано ростом коммерческой рентабельности на фоне оптимизации ассортимента и промоакций Коммерческие и общехозяйственные расходы показали рост на 21,5% до 172,1 млрд руб., при этом их доля в выручке сократилась, в основном, на фоне скромного роста амортизационных отчислений В итоге операционная прибыль возросла более чем в полтора раза, составив 47,3 млрд руб., при этом ее рентабельность выросла с 4,4% до 5,3%. Чистые финансовые расходы увеличились на 18,8% и составили 19,9 млрд руб. на фоне удорожания стоимости обслуживания возросшего долга (828,7 млрд руб.). Отрицательные курсовые разницы в отчетном периоде составили 499 млн руб. против 1,4 млрд руб. годом ранее. В итоге чистая прибыль увеличилась более чем вдвое до 20,9 млрд руб. По итогам вышедшей отчетности мы повысили прогноз финансовых показателей на текущий и будущие годы, отразив меньшие темпы увеличения административных и коммерческих расходов. В результате потенциальная доходность бумаг компании возросла. См. таблицу: https://bf.arsagera.ru/x5_retail_group_nv/itogi... Ключевыми событиями, определяющими инвестиционную привлекательность бумаг компании, остаются вывод на биржу локальных акций, а также возобновление дивидендных выплат. На момент приостановки торгов бумаги компании торговались исходя из P/BV 2024 около 2,3 и P/E 2024 около 6,5 и не входили в число наших приоритетов. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

🐹Генетико. 🥜Итак Друзья, ситуация немного поменялась в бумаге. Напомню, что первый закуп я делал на очередном ретесте трендовой, но бумага в итоге вывалилась за эту локальную трендовую. Пока тут тоже ничего страшного нет. Бумага вышла не через слабость, а через боковое движение сходное со стабилизацией, только это не она, так как стабилизировать тут особо нечего. Но от этого ситуация не является менее интересной! 🥜Тут так же присутствует повышенная вероятность на ростовое движение, через импульс, через тест трендовой снизу (самый мелкий апсайд), а так же и через пробой и возврат на трендовую. 🥜Добор в случае провала вероятности такой же как и меня, на основной трендовой, если график до неё ничего интересного и сильного не создаст и не нарисует! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

O`KEY Group раскрыла консолидированную финансовую отчетность по МСФО за 2023 г. См. таблицу: https://bf.arsagera.ru/okey_group_sa_okey/ В отчетном периоде общая выручка компании выросла на 2,8% до 207,9 млрд руб. на фоне продолжающегося расширения торговой сети, увеличения LFL-показателей среднего чека (+3,3%) и выручки (+3,1%) сети дискаунтеров «Да!», а также увеличения онлайн-продаж. При этом выручка сети гипермаркетов «Окей» показала снижение на 3,4%, составив 141,9 млрд руб., на фоне отрицательной динамики LFL-трафика (-5,9%) и LFL-выручки (-3,3%), а также нетто-закрытия 2 гипермаркетов в рамках стратегии оптимизации портфеля недвижимости. В то же время выручка сети дискаунтеров «Да!» продемонстрировала двузначные темпы роста (+19,8%) на фоне роста торговой площади на 13,2% и увеличения числа магазинов со 194 до 220 шт. Отметим также увеличение доходов от аренды на 6,2% до 2,1 млрд руб. Валовая прибыль увеличилась на 1,8% до 47,7 млрд руб., при этом валовая маржа сократилась с 23,2% до 22,9% преимущественно в связи с ростом транспортных расходов, частично компенсированным снижением уровня товарных потерь. Коммерческие и общехозяйственные расходы увеличились на 5,3% до 42,5 млрд руб., главным образом, за счет увеличения затрат на вознаграждения работников на 4,7%, расходов на амортизацию (+3,8%), коммунальные услуги (+16,7%) из-за расширения в сети дискаунтеров. Прочие операционные расходы сократились более чем в полтора раза до 292,0 млн руб. на фоне сократившихся обесценений внеоборотных активов, а также отрицательной переоценки инвестиционной собственности. В итоге прибыль от продаж снизилась на 15,6% до 4,9 млрд руб., а маржа упала с 2,8% до 2,3%. Чистые финансовые расходы выросли более чем в полтора раза до 8,3 млрд руб., главным образом, за счет возросших процентных выплат на 23,7% до 7,5 млрд руб. на фоне роста долга и ставок заимствования, а также по причине отражения в отчетности отрицательных курсовых разниц в размере 1,1 млрд руб. против положительной величины в размере 312,8 млн руб. годом ранее. В итоге чистый убыток составил 2,9 млрд руб. против прибыли 241 млн руб. в 2022 г. Вышедшая отчетность оказалась хуже наших ожиданий, что выразилось в более скромных темпах роста сети дискаунтеров, а также в продолжающемся падении трафика в сети гипермаркетов. Дополнительным негативом для компании стало удорожание стоимости обслуживания долга, все последние годы продолжающего неуклонный рост и достигшего 47,3 млрд руб. на конец 2023 г. В результате соотношение чистый долг/собственный капитал компании превысило 320%. По итогам вышедшей отчетности мы понизили прогноз финансовых показателей компании, ухудшив прогноз по прибыли сегмента гипермаркетов на фоне снижения плотности продаж и опережающего роста операционных расходов. В результате потенциальная доходность расписок компании сократилась. См. таблицу: https://bf.arsagera.ru/okey_group_sa_okey/ На данный момент расписки эмитента торгуются исходя из P/BV 2024 0,8 и не входят в число наших приоритетов. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

🐹РКК Энергия. 🥜История с запуском Ангары закончилась, соответственно разгон подошёл к концу, а как результат начался слив этого разгона. 🥜Но слив тоже не бывает вечным и вот свечи мельчали, мельчали, продавцы заканчивались, покупки первым номером стали превалировать и в итоге мы получаем красивое закругление! Давненько их не встречалось! По моей классификации это самый сильный сигнал, у него самая сильная вероятность отработки и статистика удач и не удач. Так что реакция роста в виде волны или импульса различной силы ожидаема. 🥜Но в тоже время импульс не слит полностью и вот собирать позицию с текущих в случае провала я бы не стал, по этому если бы пошёл в этот спекуль, то со стопом! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

Если Вы решили продать акции «Нефтемаркет», мы расскажем, как можно реализовать акции «Нефтемаркет» быстро, просто и без риска. Для продажи акций можно обратиться в компанию «МигБрокер», скупающему акции «Нефтемаркет» в любом городе России Важный момент! Компания «МигБрокер» платит деньги сразу, до подписания документов о переходе прав на акции. Все налоги и комиссии, «МигБрокер» берет на себя. Специалисты компании всегда стараются сделать предложение по цене максимально выгодным, а расчет по сделке на выбор продавца (наличными или переводом на указанные реквизиты). При сделке необходимо личное присутствие владельца акций, паспорт гражданина РФ, документы подтверждающие право на владение акциями, (выписка, письмо от самого общества, сертификат и др.), если данные документы утеряны, обратитесь, обязательно поможем разобраться www.migbroker.ru Работаем без выходных с 9-00 до 22-00, 8 985 268 23 01 или пишите в WhatsApp Компания «МигБрокер», является профессиональным участником рынка ценных бумаг, все сделки совершаются по всем правилам и законам РФ. Сделки проходят в уполномоченном органе, регистраторе или у нотариуса если в Вашем населенном пункте такого не имеется.

|

|

|

|