|

|

|

Биржа: NASD Сектор: Technology Отрасль: Application Software Условия сделки Продажа: по рынку Стоп-лосс: $85,5 Тейк профит: $60,5 Горизонт инвестирования: до конца 2019 г. Краткая характеристика компании LogMeIn, Inc. разрабатывает программное обеспечение на базе облачных технологий. Решения данной компании позволяют проводить онлайн аудио- и видеоконференции, тренинги, презентации и так далее. Основные программные продукты: - GoToConference

- GoToMeeting

- GoToTraining

- GoToWebinar

- Grasshopper telephony solution

- GoToAssist Corporate

- Jive

- Bold360

- LastPass

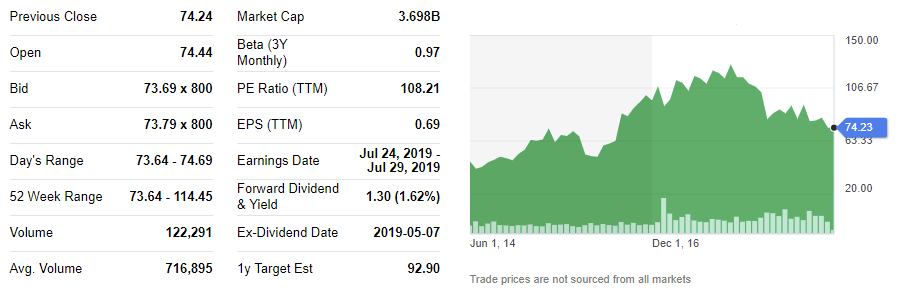

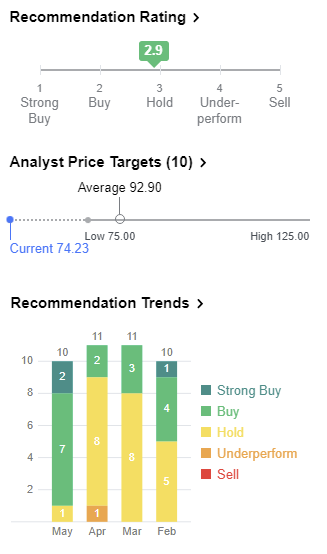

Компания была основана в 2003 году, со штаб-квартирой в Бостоне, Массачусетс и дополнительными офисами в Северной Америке, Южной Америке, Европе, Азии и Австралии. До марта 2006 года LogMeIn называлась 3am Labs, Inc. Ключевые показатели акций компании Медианное значение по прогнозам аналитиков значительно выше рыночной цены (около 30% дисконта). При этом нет оптимизма в рекомендациях на покупку этой акции (Recommendation Rating — 2.9 из 5). Показатели акции и прогнозы аналитиков

Компания отчиталась за 1 квартал 2019 лучше ожиданий ($1.17 фактической чистой прибыли на акцию против $1.14 ожидаемой), однако год к году прибыль на акцию упала на 3%. О финансовых результатах LogMeIn Сокращение прибыли на акцию также ожидается по второму кварталу 2019 года. Поэтому, несмотря на дисконт к медианной фундаментальной стоимости данной акции, основной нисходящий тренд может продолжаться.

Консенсус-прогноз по прибыли на акцию компании LogMeIn, Inc. Источник: Yahoo Finance Технический анализ Технический анализ показывает хорошую возможность для открытия коротких продаж: - год назад цена акции $LOGM сформировала опорную вершину — Rounding bottom,

- затем упала к трендовой, где в течение года торговалась в боковике в границах Прямоугольника,

- на прошлой неделе произошел выход вниз из этого торгового диапазона.

Ожидаем развития снижения по направлению к зоне $60-61 за акцию.

Технический анализ акции LogMeIn, Inc. $LOGM). 1 неделя. Источник: TradingView Больше статей и аналитики доступно на blog.dti.team Читайте нас в Телеграме и на Facebook

|

|

Аналитики Bloomberg рассчитали, что из-за торгового конфликта между Китаем и США мировая экономика в 2021 году может потерять до $600 млрд. По оценкам экспертов на этот год придется пик последствий от вводимых пошлин. Так к 2021 году ВВП США может потерять 0,5%, а китайская экономика – 0,8%. При развитии неблагоприятного сценария котировки на фондовых рынках снизятся минимум на 10%. Аналитики полагают, что в результате торговой войны сильнее всего пострадают Тайвань, Южная Корея и Малайзия, а также металлургическая, энергетическая и технологическая отрасли. Кроме того, наращивание противостояние между двумя ведущими мировыми экономиками окажет сильное негативное давление на курс «переоцененных» валют – китайского юаня, тайского бата и канадского доллара.

|

|

Brent. 29.05. Нефть возобновила снижение к $67 за баррель Стоимость нефти снижается на фоне ухудшения аппетита участников рынка к рисковым активам. Котировки Brent достигли отметки $67,10 за баррель. Давление на «черное золото» продолжает оказывать развитие торгового конфликта между США и Китаем. При этом поддержку оказывает геополитическая напряженность в Иране и Венесуэле, а также сигналы от ОПЕК+ о готовности сохранить действие сделки по сокращению нефтедобычи до конца 2019 года. Сегодня вечером следует обратить внимание на данные от API по запасам нефти в США. USD/RUB. 29.05. Доллар вплотную подошел к уровню 65 рублей Доллар уверенно движется к уровню 65,00. Давление на курс российской валюты оказывает неблагоприятный внешний фон в виде завершения налогового периода в РФ и снижения нефтяных котировок к $67,10 за баррель. Доллар, в свою очередь, получил поддержку благодаря выходу сильных данных по индексу доверия потребителей в США. Сегодня рубль может получить локальную поддержку от размещения ОФЗ. В конце недели следует обратить внимание на данные по PMI в Китае: слабые показатели могут привести к дальнейшему снижению рубля в область выше 65,00. EUR/USD. 29.05. Евро продолжает слабеть на фоне эскалации торговой войны Пара продолжает слабеть на фоне снижения аппетита к рисковым активам. В центре внимания рынков по-прежнему находится тема торговой войны между США и КНР. Напряжение растет: китайские СМИ призывают население игнорировать американские продукты. Помимо этого – вероятно ограничение Китаем экспорта редкоземельных металлов в США. Таким образом, евро снижается, а доллар получает поддержку от данных по индексу потребительской уверенности в Штатах, который оказался лучше ожиданий аналитиков. Сегодня следует обратить внимание на статистику по рынку труда в Германии и индекс производственной активности от ФРБ Ричмонда. Пара расположилась на уровне 1,1150. В течение дня ожидаем незначительных колебаний в текущей области. EUR/CHF. 29.05. Отскок от 23.6 Фибо Валютная пара евро/швейцарский франк сформировала на дневном графике свечную модель «пин-бар» с опорой на уровень сопротивления 1.1250, расположенный в области 23.6 Фибоначчи. В ходе вчерашних торгов цена EUR/CHF скорректировалась до отметки 1.1280, в область 38.2 Фибо, но затем развернулась и просигнализировала о возобновлении нисходящего тренда. Можно рассмотреть продажи согласно указанному паттерну. В скором времени ожидаем тестирования уровня сопротивления 1.1200, расположенного в области локальных минимумов. Среднесрочный ориентир для продаж – уровень 1.1150, усиленный линией простой скользящей средней (SMA) за 200 недель. NZD/USD. 29.05. «Пин-бар» от уровня 0.6550 Валютная пара новозеландский доллар/доллар США сформировала на дневном таймфрейме свечной паттерн «пин-бар» с опорой на уровень сопротивления 0.6550. Цена торгового инструмента NZD/USD скорректировалась к ближайшему сильному уровню поддержки и просигнализировала о намерении продолжить тренд вниз. Можно присмотреться к продажам согласно указанному паттерну. В ближайшее время ожидаем тестирования уровня сопротивления 0.6500. Следующая цель для снижения находится на отметке 0.6450, в районе ценовых минимумов более чем за 3 года.

|

|

Cингапур стал лидером рейтинга самых конкурентоспособных экономик мира по версии швейцарской бизнес-школы IMD. С этой позиции страна сместила США, которые опустились на третью строчку. Второе место, как и годом ранее, занял Гонконг. Эксперты бизнес-школы объясняют, что взобраться на вершину рейтинга Сингапуру помогли сразу несколько факторов. Среди них – развитая технологическая инфраструктура, квалифицированная рабочая сила, благоприятное законодательство об иммиграции и эффективность при создании новых компаний. США находились на первом месте в течение года, но, объясняют специалисты IMD, конкурентоспособность экономики пострадала из-за роста цен на топливо, ослабления высокотехнологичного экспорта и колебаний курса доллара.

|

|

Бывшая жена миллиардера Джеффа Безоса Маккензи подписала "Клятву дарения" — таким образом она обязалась отдать половину своего состояния, которое оценивается в около $37 млрд, на благотворительность. "Клятва дарения" — благотворительная кампания, основанная миллиардерами Уорреном Баффеттом и Биллом Гейтсом. В ее рамках участники передают как минимум половину своего состояния на филантропию. За время действия инициативы "Клятву дарения" подписали больше 200 человек

|

|

Загадочный рост прочих операционных расходов снизил прибыль Банк Санкт-Петербург раскрыл консолидированную финансовую отчетность по МСФО за 1 квартал 2019 год. см. таблицу: https://bf.arsagera.ru/finansovyj_sektor/bank_s... По итогам отчетного периода чистый процентный доход банка увеличился на 13,5% до 21,9 млрд руб. При этом процентные доходы выросли на 17,2% до 12,8 млрд руб. вследствие роста доходов от кредитов и авансов клиентам (+10,5%) на фоне роста процентных ставок, а также за счет значительного роста прочих процентных доходов (+34%), главным образом, сделок РЕПО и торговых ценных бумаг. Процентные расходы выросли на 18,8% – до 6,7 млрд рублей вследствие роста объемов привлечения клиентских средств, а также увеличения прочих процентных расходов на 30,5%, а именно – по выпущенным облигациям и привлеченным средствам банков. Чистая процентная маржа банка за год выросла на 0,2 п.п. – до 3,8%. Чистый комиссионный доход увеличился на 2,8% до 1,4 млрд руб. за счет увеличения доходов от проведения расчетов с пластиковыми картами (+4,3%), а также роста доходов от расчетно-кассового обслуживания (+5,3%). Убыток от операций на финансовых рынках составили 0,6 млрд руб. против дохода 0,4 млрд руб. годом ранее. В отчетном периоде банк показал убыток от операций с иностранными валютами и производными финансовыми инструментами (0,4 млрд руб.), потери от операций с ценными бумагами составили 0,2 млрд руб. В итоге операционные доходы до вычета резервов снизились на 2,1% до 6,8 млрд. руб. В отчетном периоде отчисления в резервы снизились на 1% до 1,7 млрд руб. вследствие снижения стоимости риска до 1,9%. Объем списаний за 1 квартал 2019 года составил 1,6 млрд руб. Операционные расходы выросли на 20,3%, достигнув 3,6 млрд руб., а их отношение к общим доходам выросло на 10,3 п.п. – до 51,3% - на фоне увеличившихся затрат по основным средствам банка (+31,3%), а также административных и прочих операционных расходов (+60,5%). В итоге банк смог заработать 1,3 млрд руб. чистой прибыли (-30,6%). см. таблицу: https://bf.arsagera.ru/finansovyj_sektor/bank_s... По линии балансовых показателей отметим рост кредитного портфеля, достигшего 372,1 млрд рублей (+7,6%). При этом корпоративный кредитный портфель увеличился на 4% до 278.9 млрд руб., а розничное кредитование возросло на 19,9% до 93,2 млрд руб., главным образом, за счет роста автокредитования (+73,6%) и потребительского кредитования (+38,2%). Объем клиентских средств возрос на 14,7% вследствие увеличения розничных депозитов. В результате, показатель отношения кредитного портфеля к средствам клиентов снизился на 6,0 п.п., составив 91,8%. Собственные средства банка за год выросли на 8,2%, это позволило банку увеличить достаточность капитала первого уровня до 13,8%. Отчетность вышла хуже наших ожиданий в части прибыли, что связано с убытками от операций с иностранной валютой и более высоким уровнем операционных расходов. По итогам внесения фактических данных мы незначительно понизили прогноз по чистой прибыли на ближайшие годы. Напомним, что в октябре 2018 года банк завершил процедуру обратного выкупа акций и приобрел 12 млн акций по цене 55 рублей за акцию. Мы надеемся, что выкупленные акции будут погашены, а сама процедура байбека будет продолжена и далее. см. таблицу: https://bf.arsagera.ru/finansovyj_sektor/bank_s... Низкая оценка обыкновенных акций (P/BV 2019 около 0,35) позволяют акциям оставаться в числе наших приоритетов в финансовом секторе. | Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в нашей книге об инвестициях |

|

|

События, на которые следует обратить внимание сегодня: Не ожидается важной макроэкономической статистики. EURUSD: Итальянские проблемы с государственным долгом вновь мешает евро продемонстрировать хороший восходящий тренд. Еврокомиссия рассматривает вопрос о штрафах для Рима за нарушение фискальных требований. Все страны еврозоны должны иметь дефицит бюджета не более 3% ВВП и Италия находится у опасной черты и в конце года показатель может достигнуть отметки 3,4%. Италии сделано предупреждение, но политические лидеры с Апеннинского полуострова готовы пойти на конфликт с Брюсселем. Спрэд доходности 10-летних государственных облигаций Германии/Италии достиг максимума за последние три месяца, что является негативным фактором для евро. При этом сильного падения котировок единой европейской валюты сегодня ожидать не стоит, поскольку дорожающая нефть будет оказывать поддержку евро, ввиду прямой корреляции EURUSD и BRENT. Черное золото демонстрирует хороший восходящий тренд на фоне информации от Китая и Индии, которые прекратили покупать нефть у Тегерана, после ужесточения санкции США в отношении исламской республики. BRENT сегодня может протестировать психологический уровень 70$/баррель. Торговая рекомендация: флэт 1.1140 -1.1230. GBPUSD: У фунта сейчас есть как хорошие, так и плохие новости. Начнем с приятного: восходящий тренд на рынке черного золота окажет британской валюте поддержку, поскольку на рынке существует сильная корреляция между GBPUSD и BRENT. Иранский истеблишмент накануне заявил о том, что не видит перспектив для проведения переговоров с Соединенными Штатами. На мой взгляд, отношения Тегерана и Вашингтона в ближайшее время будут только ухудшаться, поскольку Иран остался без своих основных клиентов, которым он долгое время продавал углеводороды. Лишенный значительного объема валютной выручки Тегеран “прижат к стене”. Раз исламская республика не видит смысла в переговорах, значит, она будет действовать по-другому. Рост геополитической напряженности в Персидском заливе будет толкать вверх нефтяные котировки. На этом фоне, BRENT будет тестировать уровень 70$/баррель. Плохие новости – это политический кризис в Великобритании. Лидеры парламентских и внепарламентских фракций по-прежнему не могут договориться о проекте BREXIT. Ситуация напоминает известную басню Крылова “Лебедь, щука и рак” – каждый борется за свой рейтинг и хочет быть №1. У одного участника этой схватки уже сдали нервы и он, точнее она, объявила о своей отставке 7 июня. Политические риски заставляют инвесторов избегать инвестиций в британскую валюту – по данным CFTC инвестиционные фонды увеличили продажу фунта до двухмесячного максимума. Торговая рекомендация: флэт 1.2622 -1.2710. USDJPY: Инвесторы на этой неделе проявляют интерес к азиатским фондовым площадкам, что положительно отразится на стоимости пары USDJPY, которая имеет сильную корреляцию с рынками акций. Повышенный интерес наблюдается к китайским акциям, поскольку ожидается увеличение доли Поднебесной в индексе MSCI. Трейдеры надеются на то, что США и Китай на саммите G-20 в конце июня смогут провести успешные переговоры, которые позволят обеим сторонам заключить торговую сделку. Торговая рекомендация: Buy 109.14/109.00 и take profit 109.70.

|

|

|

|